注意!申报研发费用加计扣除要弄清这些问题企业可在7月份预缴申报、10月份预缴申报及年度汇算清缴时享受研发费用加计扣除政策。目前正值十月征期,小编梳理了关于研发费用加计扣除的常见问题,下滑查看↓1.所有行业的企业均可享受研发费用加计扣除优惠政策?答:负面清单行业除外。负面清单行业包括:(1)烟草制造业..

13826933933 立即咨询发布时间:2023-10-19 热度:0

企业可在7月份预缴申报、10月份预缴申报及年度汇算清缴时享受研发费用加计扣除政策。目前正值十月征期,小编梳理了关于研发费用加计扣除的常见问题,下滑查看↓

1. 所有行业的企业均可享受研发费用加计扣除优惠政策?

答:负面清单行业除外。

负面清单行业包括:(1)烟草制造业;(2)住宿和餐饮业;(3)批发和零售业;(4)房地产业;(5)租赁和商务服务业;(6)娱乐业;(7)财政部和国家税务总局规定的其他行业。

其研发费用发生当年的负面清单行业业务收入占比为50%(不含)以上的企业不可享受加计扣除政策。负面清单行业业务收入占比=负面清单行业收入总额/(收入总额-不征税收入-投资收益)

2. 亏损企业不能享受研发费用加计扣除政策?

答:对亏损企业而言,只要同时满足以下条件,就能享受相应的研发费用加计扣除政策 :(1)会计核算健全;(2)实行查账征收;(3)能够准确归集研发费用;(4)属于文件规定的研发活动及研发费用归集范围;(5)不属于负面清单行业。

注意:亏损企业当年无需缴纳企业所得税,其享受加计扣除政策将进一步加大亏损额,可以在以后年度结转弥补。

3. 失败的的研发活动不能享受研发费用加计扣除政策?

答:可以享受。

根据《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)规定,失败的研发活动所发生的研发费用可享受加计扣除政策。

4. 只有本企业研究人员的相关费用才可以享受加计扣除?

答:直接从事研发活动人员费用及外聘研发人员的劳务费用均可加计扣除。

直接从事研发活动人员包括:研究人员、技术人员、辅助人员。研究人员是指主要从事研究开发项目的专业人员;技术人员是指具有工程技术,自然科学和生命科学中一个或一个以上领域的技术知识和经验,在研究人员指导下参与研发工作的人员;辅助人员是指参与研究开发活动的技工。

外聘研发人员是指与本企业或劳务派遣企业签订劳务用工协议(合同)和临时聘用的研究人员、技术人员、辅助人员。接受劳务派遣的企业按照协议(合同)约定支付给劳务派遣企业,且由劳务派遣企业实际支付给外聘研发人员的工资薪金等费用,属于外聘研发人员的劳务费用。

5. 企业研发人员只有工资薪金的费用可以加计扣除?

答:符合条件的人员人工费(工资薪金、五险一金等)均可加计扣除。

人员人工费指直接从事研发活动人员的工资薪金(包括按规定可以在税前扣除的对研发人员股权激励的支出)、基本养老保险费、基本医疗保险费、失业保险费、工伤保险费、生育保险费和住房公积金,以及外聘研发人员的劳务费用。

直接从事研发活动的人员、外聘研发人员同时从事非研发活动的,企业应对其人员活动情况做必要记录,并将其实际发生的相关费用按实际工时占比等合理方法在研发费用和生产经营费用同分配,未分配的不得加计扣除。

6. 委托外部机构或个人进行研发的费用可全额加计扣除?

答:按照费用实际发生额的80%计入扣除基数。

企业委托外部机构或个人开展研发活动发生的费用,按照费用实际发生额的80%计入委托方研发费用并计算加计扣除。受托方不得再进行加计扣除。

企业委托境外进行研发活动所发生的费用,按照费用实际发生额的80%计入委托方的委托境外研发费用。委托境外研发费用不超过境内符合条件的研发费用三分之二的部分,可以按规定在企业所得税前加计扣除。

上述费用实际发生额应按照独立交易原则确定。委托方与受托方存在关联关系的,受托方应向委托方提供研发项目费用支出明细情况。

7. 研发费用税前加计扣除政策不能与加速折旧政策叠加享受?

答:可以叠加享受。

企业用于研发活动的仪器、设备,符合税法规定且选择加速折旧优惠政策的,在享受研发费用税前加计扣除政策时,就税前扣除的折旧部分计算加计扣除。因此,固定资产加速折旧和研发费用加计扣除可以叠加享受。

8. 预缴时不能享受研发费用加计扣除?

答:7月份和10月份预缴申报时可以享受。

根据《国家税务总局 财政部关于优化预缴申报享受研发费用加计扣除政策有关事项的公告》(国家税务总局 财政部公告2023年第11号)规定,自2023年1月1日起,企业7月份预缴申报第2季度(按季预缴)或6月份(按月预缴)企业所得税时,能准确归集核算研发费用的,可以结合自身生产经营实际情况,自主选择就当年上半年研发费用享受加计扣除政策。对7月份预缴申报期未选择享受优惠的企业,在10月份预缴申报或年度汇算清缴时能够准确归集核算研发费用的,可结合自身生产经营实际情况,自主选择在10月份预缴申报或年度汇算清缴时统一享受。

企业10月份预缴申报第3季度(按季预缴)或9月份(按月预缴)企业所得税时,能准确归集核算研发费用的,企业可结合自身生产经营实际情况,自主选择就当年前三季度研发费用享受加计扣除政策。对10月份预缴申报期未选择享受优惠的企业,在年度汇算清缴时能够准确归集核算研发费用的,可结合自身生产经营实际情况,自主选择在年度汇算清缴时统一享受。

来源:中国税务报新媒体

近年来,国家税务总局娄底市税务局充分发挥税收职能作用,聚焦农业产业发展,以政策落实助农、以税费优惠兴农、以创新发展强农,以实实在在的惠农举措为实现农业强、农村美、农民富注入动能。政策助农,精细服务强助力走进冷水江市铎山镇眉山村,映入眼帘的便是“漫山遍野”的葡萄树。一株株葡萄树在乡间梯田上错落有致,葡...

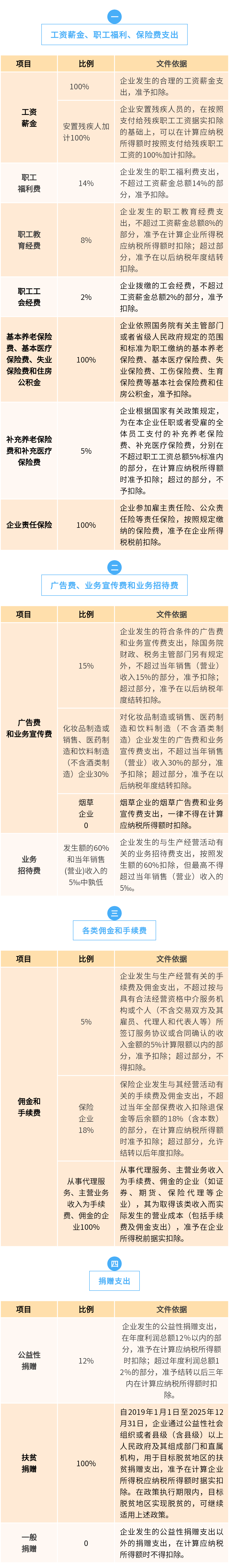

一文梳理企业所得税常见费用税前扣除比例2023年度企业所得税汇算清缴正在进行中,企业所得税中的税前扣除比例太多记不清?别着急!一文梳理最新企业所得税税前扣除的各种比例,快点转发收藏吧~来源:中国税务报新媒体...

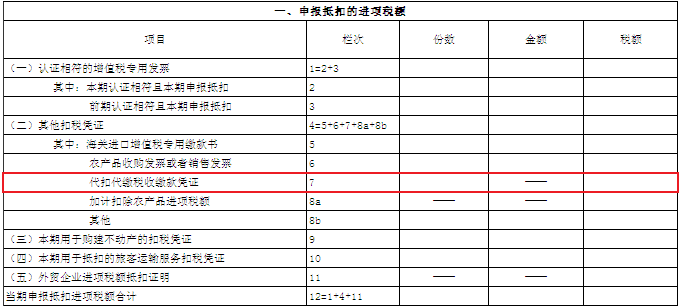

一文get增值税进项税额抵扣知识点问:我在为公司办理增值税申报纳税时,进项税额的凭证类型很多,有时候会搞错是否可以进行进项税额抵扣。如何进行判断呢?答:进项税额是指纳税人购进货物、加工修理修配劳务、服务、无形资产或者不动产,支付或者负担的增值税额。增值税进项税额正确进行抵扣非常重要,是否可以抵扣以及如何...

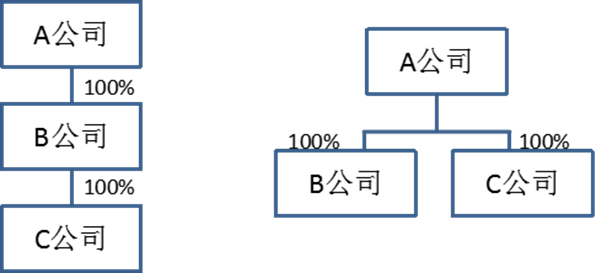

股权划转税务处理及涉税风险提示作者:杨金斗股权划转作为企业兼并重组的一种较新的方式,因其便捷、实用、税收成本低等特点,越来越多的集团企业通过股权划转来实现企业资源重整、结构优化,值得税务人员重点关注。本文以笔者近期调研的某集团企业股权划转为例,就股权划转中涉及的税种税务处理及税收风险进行探析。一、股...