自然人转增股本的计税成本不包括已交纳的个人所得税国家税务总局关于《股权转让所得个人所得税管理办法》(2014年第67号)第15条第4款规定:被投资企业以资本公积、盈余公积、未分配利润转增股本,个人股东已依法缴纳个人所得税的,以转增额和相关税费之和确认其新转增股本的股权原值。其中的“相关税费”是否包括个人股东..

13826933933 立即咨询发布时间:2023-06-15 热度:0

国家税务总局关于《股权转让所得个人所得税管理办法》(2014年第67号)第15条第4款规定:被投资企业以资本公积、盈余公积、未分配利润转增股本,个人股东已依法缴纳个人所得税的,以转增额和相关税费之和确认其新转增股本的股权原值。其中的“相关税费”是否包括个人股东已交纳的个人所得税?

现举例论证如下。

甲某出资以1元1股全资取得A公司100万股,第二年以未分配利润转增100万分红25万,第三年以300万的价格将股权全部转让。

论证一、假如转增股时不扣税。

1、分红时,交纳个人所得税为25*20%=5万元,取得20万分红净所得;

2、转增股本100万不扣税;

3、甲某总股本为200万股,成本仍为100万;

4、转让时个人所得税=(300-100)*20%=40万;

5、股权转让净所得300-100-40=160;

6、税款与收入之比为40/160=20/80,相当于100万的所得国家取得20%,等于税率;

7、全部所得为20+160=180,合计税额5+40=45,税负率45/(45+180)=20%。

论证二、转增股时扣税,税款计入股权原值

1、转增和分红合计交纳个税(100+25)*20%=25,实际未取得分红收入也未付出;

2、甲某总股本为200万,成本为225万,25万税款增加了新投资成本;

3、转让时个人所得税(300-225)*20%=15万;

4、股权转让净所得300-100-15=185;

5、合计个人所得税为25+15=40;

6、税款与收入之比为40/185,税负率40/(40+185)=17.7778%,小于法定税率20%。

论证三、转增股时扣税,税款不计入股权原值

1、转增和分红合计交纳个税(100+25)*20%=25,实际未取得分红收入也未付出;

2、甲某总股本为200万,成本也为200万,25万税款不计入新投资成本;

3、转让时个人所得税(300-200)*20%=20万;

4、股权转让净所得300-100-20=180;

5、合计个人所得税为25+20=45;

6、税款与收入之比为45/180,税负率45/(45+180)=20%,等于法定税率20%。

比较分析:

认证一是合理合法的假设,结果不影响国家总体税收,应是公允的,两次取得净所得180万,以纳税人名义交纳的税款合计为45万,税款与净所得比45/180;

认证二是分红和转股时,没有取得收入也没有发生支出,新股权成本增加了25万税款,转让环节取得净所得为185万,以纳税人的名义交纳的税款合计40万,税款与净所得比40/185;

认证三是分红和转股时,没有取得收入也没有发生支出,新股权成本不包括25万税额,转让环节取得净所得为180万,以纳税人的名义交纳的税款合计45万,税款与所得之和为225万。

经比对,认证三与认证一相同。

结论只有一个,即“转增股交纳的个人所得税不应计入股权原值”。

证毕!

证毕!

2023年6月8日

来源:税屋 作者:夏克

近年来,国家税务总局娄底市税务局充分发挥税收职能作用,聚焦农业产业发展,以政策落实助农、以税费优惠兴农、以创新发展强农,以实实在在的惠农举措为实现农业强、农村美、农民富注入动能。政策助农,精细服务强助力走进冷水江市铎山镇眉山村,映入眼帘的便是“漫山遍野”的葡萄树。一株株葡萄树在乡间梯田上错落有致,葡...

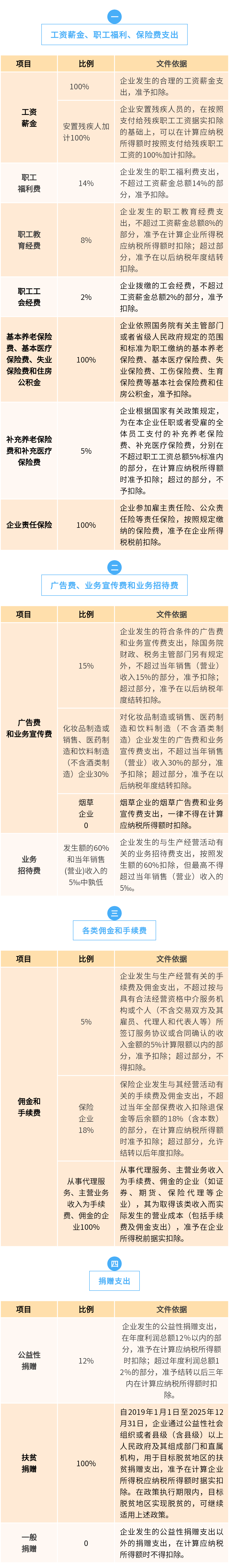

一文梳理企业所得税常见费用税前扣除比例2023年度企业所得税汇算清缴正在进行中,企业所得税中的税前扣除比例太多记不清?别着急!一文梳理最新企业所得税税前扣除的各种比例,快点转发收藏吧~来源:中国税务报新媒体...

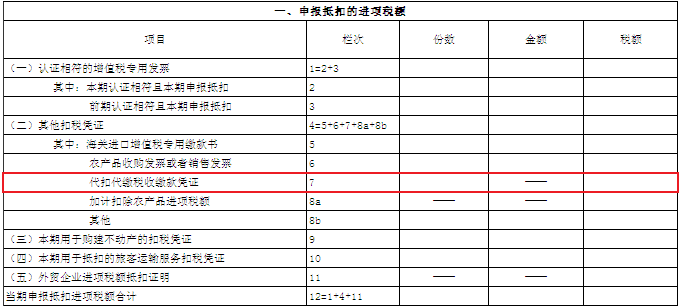

一文get增值税进项税额抵扣知识点问:我在为公司办理增值税申报纳税时,进项税额的凭证类型很多,有时候会搞错是否可以进行进项税额抵扣。如何进行判断呢?答:进项税额是指纳税人购进货物、加工修理修配劳务、服务、无形资产或者不动产,支付或者负担的增值税额。增值税进项税额正确进行抵扣非常重要,是否可以抵扣以及如何...

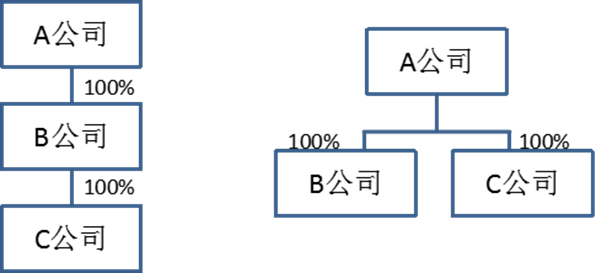

股权划转税务处理及涉税风险提示作者:杨金斗股权划转作为企业兼并重组的一种较新的方式,因其便捷、实用、税收成本低等特点,越来越多的集团企业通过股权划转来实现企业资源重整、结构优化,值得税务人员重点关注。本文以笔者近期调研的某集团企业股权划转为例,就股权划转中涉及的税种税务处理及税收风险进行探析。一、股...