对税务行政处罚是否考虑主观因素的思考核心观点●相关司法判例指出,当事人的主观方面系认定偷税行为的必要构成要件。●建议对行政定性偷逃税,规定主观故意要件并辅之以正列举方式,但正列举要留有余地。●建议增加对纳税人非主观故意因素造成税款损失进行处罚的规定。一段时期以来,对于实施行政处罚..

13826933933 立即咨询发布时间:2022-11-24 热度:0

核心观点

●相关司法判例指出,当事人的主观方面系认定偷税行为的必要构成要件。

●建议对行政定性偷逃税,规定主观故意要件并辅之以正列举方式,但正列举要留有余地。

●建议增加对纳税人非主观故意因素造成税款损失进行处罚的规定。

一段时期以来,对于实施行政处罚是否需要证明当事人的主观因素,实务界和理论界都存在不同看法。

我国自1996年10月1日起施行的《行政处罚法》规定,公民、法人或者其他组织违反行政管理秩序的行为,应当给予行政处罚的,依照本法由法律、法规或者规章规定,并由行政机关依照本法规定的程序实施。该法2009年、2017年、2021年三次修订都保留了该条款核心内容。不少人据此认为,只要当事人实施违反行政法律规范的行为,行政机关就应当给予其行政处罚,无须证明其违法的主观因素。有的人则认为,只应当对故意违法的当事人实施行政处罚。

在笔者看来,2021年修订的《行政处罚法》在原规定行政处罚不考虑主观因素的基础上,在第三十三条增加了“当事人有证据足以证明没有主观过错的,不予行政处罚。法律、行政法规另有规定的,从其规定”的条款作为例外,给当事人提供了证明无主观过错的机会,考虑了当事人的主观过错因素。这为消除税务行政处罚是否需要证明当事人主观因素的争议和下一步修订税收征管法完善有关处罚规定提供了参考。

税务行政中对偷税行为处罚的争议

2020年3月,国家税务总局印发《省及省以下税务机关权力和责任清单范本》,明确税务行政处罚事项共有38项。其中,规定需要税务机关证明纳税人主观过错的有4项,即以暴力、威胁方法拒不缴纳税款和以假报出口或者其他欺骗手段骗取出口退税,以及以采取欺骗、隐瞒等手段违反纳税担保规定;间接规定需要证明主观过错的有1项,即对知道或者应当知道是私自印制、伪造、变造、非法取得或者废止的发票而受让、开具、存放、携带、邮寄、运输的违法行为的行政处罚。

实践中,有关各方对税务机关实施上述5个税务行政处罚事项需要证明当事人主观过错,大多没有异议;对除偷税以外的其他32项税务行政处罚无须证明当事人主观过错,基本也没有异议;但对偷税的行政处罚是否需要证明当事人主观过错,存在争议。

其中,对税收征管法第六十三条列举的两类偷税行为实施行政处罚,是否需要证明主观过错要件争议最大。税收征管法第六十三条规定,纳税人伪造、变造、隐匿、擅自销毁账簿、记账凭证,或者在账簿上多列支出或者不列、少列收入,或者经税务机关通知申报而拒不申报或者进行虚假的纳税申报,不缴或者少缴应纳税款的,是偷税。对纳税人偷税的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。税务行政实务中,对于其中“伪造、变造、隐匿、擅自销毁账簿、记账凭证”等具有明显主观因素特征的偷税行为,实施行政处罚证明其主观因素基本没有争议,但对于“多列支出或者不列、少列收入,或者进行虚假的纳税申报,不缴或者少缴应纳税款”构成的偷税行为,实施行政处罚是否需要证明当事人主观因素,存在较大争议。

理论和司法等层面的观点和实践

从理论研究来看,多数学者认为,行政处罚不需要考虑当事人的主观状态,但法律另有规定除外。比如,有的学者认为,行为人只要具有违反行政法律规范的行为,行政机关即可实施行政处罚。但也有部分学者认为,行政处罚需要证明当事人主观过错,以尽可能维护行政相对人的合法权益。

从国际层面来看,美国、印度、韩国等国相关法律规定逃税需要主观故意要件,德国、日本、中国台湾等国家和地区相关法律则规定不需要主观故意要件。

从我国司法实践来看,笔者查询中国裁判文书网公开的2001年—2016年的相关司法判决,发现这一时间段内大多数法院认为,偷税行为不以行为人的主观故意为构成要件,仅有部分法院认为偷税要以行为人的主观故意为构成要件。

2016年6月,国家税务总局公开印发《国家税务总局关于北京聚菱燕塑料有限公司偷税案件复核意见的批复》,明确认定偷税需要考虑主观故意因素。之后,基层税务机关的相关案例基本均考虑行政相对人主观方面的因素。

在2017年北京某油料销售有限公司与北京市某区国税局再审审查与审判监督行政裁定书中,北京市高级人民法院明确指出,当事人的主观方面系认定偷税行为的必要构成要件,成为偷税认定领域司法实践的分水岭,司法相关判例也开始清晰统一,要求“认定偷税须证明行为人具有主观故意”。

建议完善有关税务行政处罚的规定

为统筹处理好保障国家税收收入和维护纳税人权益、执法效率和公平之间的关系,建议税收征管法修订时对相关条款从以下几个方面进行完善。

一是税务行政处罚以不考虑主观因素为原则。考虑到税务机关执法权力有一定限制,证明纳税人“多列支出或者不列、少列收入,或者进行虚假的纳税申报,不缴或者少缴应纳税款”是否存在主观故意因素,存在取证难度大、耗时长等实际问题,行政执法效率难以保障。因此,建议税务行政处罚原则上不考虑纳税人的主观因素,但如果纳税人能够提供证据足以证明其没有主观过错的除外。

二是明确对偷逃税实施税务行政处罚要考虑主观因素。建议税收征管法修订在做好与刑法衔接、将“偷税”改为“逃税”的同时,考虑到偷逃税案件多发以及税务执法权限有限等实际情况,对行政定性偷逃税规定主观故意要件并辅之以正列举的方式,但正列举的方式要留有余地,避免不能穷尽现实中所有的偷逃税情形。

三是增加对纳税人非主观故意因素造成税款损失进行处罚的规定。目前,税务机关在查处不少偷逃税案件、骗取出口退税案件的过程中,取得当事人主观故意证据困难重重。建议对现行税收征管法第六十四条第二款关于“纳税人不进行纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款”的规定进行修订,并将其作为单独一条,修改为“纳税人不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上两倍以下的罚款。纳税人有证据足以证明其没有过错的,不予行政处罚”,对纳税人具有不缴少缴税款后果,且纳税人没有足够证据证明其没有主观过错的情况进行行政处罚,但处罚幅度适当低于偷逃税处罚的倍数。同时,为最大限度保护纳税人合法权益,税务机关在制定后续联合惩戒措施时,明确有该情形的纳税人可继续享受高新技术企业等税收优惠政策。

——本文刊发于《中国税务报》 2022年11月22日 B3版。

(作者系第六批全国税务领军人才学员)

近年来,国家税务总局娄底市税务局充分发挥税收职能作用,聚焦农业产业发展,以政策落实助农、以税费优惠兴农、以创新发展强农,以实实在在的惠农举措为实现农业强、农村美、农民富注入动能。政策助农,精细服务强助力走进冷水江市铎山镇眉山村,映入眼帘的便是“漫山遍野”的葡萄树。一株株葡萄树在乡间梯田上错落有致,葡...

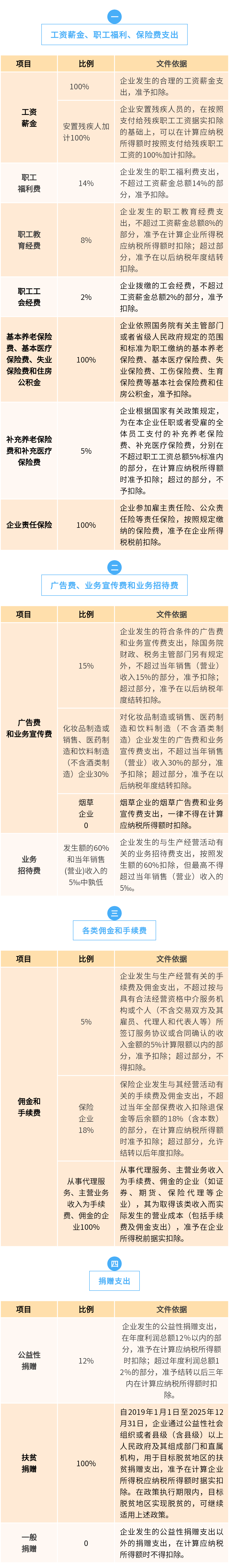

一文梳理企业所得税常见费用税前扣除比例2023年度企业所得税汇算清缴正在进行中,企业所得税中的税前扣除比例太多记不清?别着急!一文梳理最新企业所得税税前扣除的各种比例,快点转发收藏吧~来源:中国税务报新媒体...

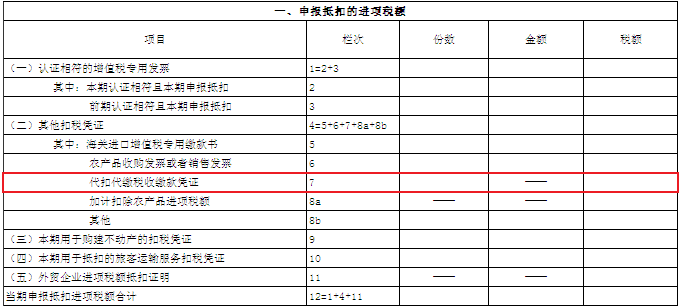

一文get增值税进项税额抵扣知识点问:我在为公司办理增值税申报纳税时,进项税额的凭证类型很多,有时候会搞错是否可以进行进项税额抵扣。如何进行判断呢?答:进项税额是指纳税人购进货物、加工修理修配劳务、服务、无形资产或者不动产,支付或者负担的增值税额。增值税进项税额正确进行抵扣非常重要,是否可以抵扣以及如何...

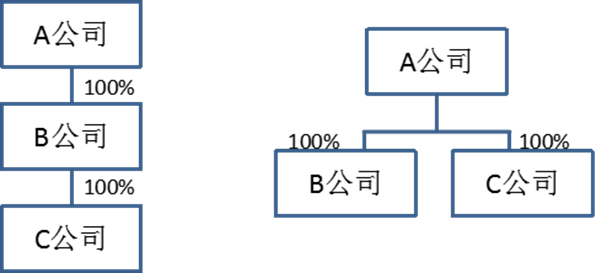

股权划转税务处理及涉税风险提示作者:杨金斗股权划转作为企业兼并重组的一种较新的方式,因其便捷、实用、税收成本低等特点,越来越多的集团企业通过股权划转来实现企业资源重整、结构优化,值得税务人员重点关注。本文以笔者近期调研的某集团企业股权划转为例,就股权划转中涉及的税种税务处理及税收风险进行探析。一、股...