企业注销的所得税清算问题解析确立一个论题,首先围绕这个论题要明白有哪些问题,其次是如何解决这些问题。企业清算这个论题的第1个问题就是哪些企业注销需要清算,第2个问题是清算和正常经营的区别,清算期间怎样确定?第3个问题就是清算所得怎样计算,就包括一些税收优惠不能享受呀等等这些细节的规定,第4个问题就是被..

0769-23667080 立即咨询发布时间:2022-11-16 热度:0

确立一个论题,首先围绕这个论题要明白有哪些问题,其次是如何解决这些问题。企业清算这个论题的第1个问题就是哪些企业注销需要清算,第2个问题是清算和正常经营的区别,清算期间怎样确定?第3个问题就是清算所得怎样计算,就包括一些税收优惠不能享受呀等等这些细节的规定,第4个问题就是被清算企业的股东的涉税问题。

企业清算就是企业作为一个法人,他要“死”掉了,死前要把他的财产处理一下,该还账还账该卖卖,该交税交税,剩余的分给股东。清算之后,这个企业就没有任何财产了。所以企业注销前的清算是要做这个工作的。

一、哪些企业注销需要清算

1、《公司法》、《企业破产法》规定因各种原因解散、破产均应进行清算,这种因终止经营而注销的需要进行企业所得税清算。

2、《公司法》规定公司因合并、分立均不需要清算。税法规定公司因合并、分立而注销的可能需要进行企业所得税清算。

合并有吸收合并和新设合并,这两种合并均存在企业注销的情况,分立有新设分立和派生分立,仅新设分立存在企业注销的情况。税法规定在企业重组中合并、分立需要清算的情况有:

(1)企业合并均存在企业注销的情况,但只有在企业重组中按一般性税务处理的企业合并,被合并企业及其股东都应按清算进行所得税处理。按特殊性税务处理的企业合并,被合并企业注销不需要所得税清算。

(2)企业分立仅新设分立存在企业注销的情况,在企业重组中按一般性税务处理的企业分立,被分立企业注销时,被分立企业及其股东都应按清算进行所得税处理。按特殊性税务处理的企业分立,被分立企业注销不需要所得税清算。

3、企业由法人转变为个人独资企业、合伙企业等非法人组织,或将登记注册地转移至境外(包括港澳台地区),应进行企业所得税清算。

综上,企业因终止经营而注销的才应进行企业所得税清算,企业重组时因合并、分立而注销时适用特殊性税务处理的不必进行企业所得税清算,企业因变更经营地点,只要不是迁移到境外,注销时也不需要进行企业所得税清算。

二、清算期间怎样确定

清算期间是指纳税人实际生产经营终止之日至办理完毕清算事务之日止的期间。企业终止经营前属于正常生产经营年度,应正常申报企业所得税。清算期作为一个独立的纳税年度计算清算所得,自清算结束之日起15日内,申报企业清算所得税。

所以一个企业要进入清算程序,要先对终止经营前的正常经营期间的所得税进行申报,然后进入清算期间。清算期间不需要再进行企业所得税预缴申报,清算完成要对清算期间的清算所得再进行清算申报,之后才能注销。

注意:进入清算期,企业应报主管税务机关备案。

三、清算所得怎样计算

企业进入清算后因为不再持续经营,要处理财产,债务要偿还,实物要变卖。应收款债权要收回。所以说实物资产要按市场价变卖,或者按照可变现价值分给股东(这个当然要交增值税)。实物资产的转让收入减去它的计税成本,那就是他的转让所得,应收款等债权要收回,如果不能收回的,作为损失并不是当然的在企业所得税税前扣除,要提供相应的证据,才能按照资产损失在税前扣除的。债务要偿还,不用偿还的要作为收入。但若是预计负债,则其实际支付时才能税前扣除,所以这个预计负债在清算期间实际支付时应调减应税所得。因为不再持续经营,所以原先资本化的支出,现在应全部在税前扣除。其实这就是财税[2009]60号规定的清算所得的计算:企业的全部资产可变现价值或交易价格,减除资产的计税基础、清算费用、相关税费,加上债务清偿损益等后的余额。

清算期间业务招待费可以扣除吗?清算费用指纳税人清算过程中发生的与清算业务有关的费用支出,包括清算组组成人员的报酬,清算财产的管理、变卖及分配所需的评估费、咨询费等费用,清算过程中支付的诉讼费用、仲裁费用及公告费用,以及为维护债权人和股东的合法权益支付的其他费用。所以清算期间与清算业务有关的业务招待费若在税法规定限度内的,可以扣除。

清算期间的广告费可以扣除吗?清算期间还正常经营吗?不能正常经营还还需要广告费吗?所以是不能扣除的。

所以清算期间企业所得税税前扣除的基本原则没有什么变化,除了因不再持续经营,不用区分资本化和费用化外,其他的如历史成本原则、相关性原则,损失要实际发生才能扣除等等都没变。

因企业合并产生的商誉,持续经营时不能税前扣除,但清算时可以扣除。

清算期间如果企业有增值税留抵,可以申请退还吗?《纳税信用管理办法(试行)》规定纳税信用的评定适用于已办理税务登记,从事生产、经营并适用于查账征收的企业纳税人。清算企业已不再正常经营,恐怕是没有纳税信用等级的,更谈不上A级或B级了。所以增值税留抵是不能申请退还的。若有增值税留抵应在进入清算期间之前申请退还。

未退还的增值税留抵税额可以作为“相关税费”,在计算清算所得时扣除。

清算企业不能享受企业所得税的税收优惠如小微企业优惠、加计扣除等的优惠。

四、被清算企业的股东的涉税问题

清算企业的股东分得的财产,分股东是法人还是个人而有不同。

若是法人股东分得的财产,根据财税[2009]60号《财政部 国家税务总局关于企业清算业务企业所得税处理若干问题的通知》规定,先扣除清算企业未分配利润中该股东的应得股息,这个股息符合免税规定的,免企业所得税。扣除股息后的部分与其投资的计税成本比较确定其所得或损失。若是投资损失也可按资产损失在资料齐全的情况下扣除。但要资料留存备查。注意被清算企业的亏损不能转到投资方弥补。

延伸问一下:被投资企业的亏损有可能由其他企业弥补吗?有一种情况,即在企业合并适用特殊税务处理时,被合并企业的亏损在一定限额内可由合并企业弥补。

法人股东取得的实物资产,因清算企业已计算该实物资产的转让所得,故法人股东按其市场价做为其计税成本。

对于个人股东从清算企业分得的财产,是否也先按该个人应分得的利润确认其应得股息?若如此,则因个税无免税规定,应按20%的股息所得交个税,然后扣除股息后的部分与其投资的计税成本比较确定其所得或损失,若为所得,则再按财产所得以20%税率交个税,若为损失呢?有文章认为根据财税[2009]60号文的规定个人与法人股东的处理一样。如此则会存在个人先交20%的股息个税,然后投资损失又不能如法人企业一样在税前扣除。这是不合理的。笔者认为:根据国家税务总局公告2011年第41号《国家税务总局关于个人终止投资经营收回款项征收个人所得税问题的公告》的规定:个人因各种原因终止投资、联营、经营合作等行为,从被投资企业或合作项目、被投资企业的其他投资者以及合作项目的经营合作人取得股权转让收入、违约金、补偿金、赔偿金及以其他名目收回的款项等,均属于个人所得税应税收入,应按照“财产转让所得”项目适用的规定计算缴纳个人所得税。

所以个人股东从清算企业分得财产的税务处理与法人股东分得财产是不同的,个人股东应扣除其投资成本后统一按“财产转让所得”项目计算个税。

来源:税屋 作者:刘宏伟

近年来,国家税务总局娄底市税务局充分发挥税收职能作用,聚焦农业产业发展,以政策落实助农、以税费优惠兴农、以创新发展强农,以实实在在的惠农举措为实现农业强、农村美、农民富注入动能。政策助农,精细服务强助力走进冷水江市铎山镇眉山村,映入眼帘的便是“漫山遍野”的葡萄树。一株株葡萄树在乡间梯田上错落有致,葡...

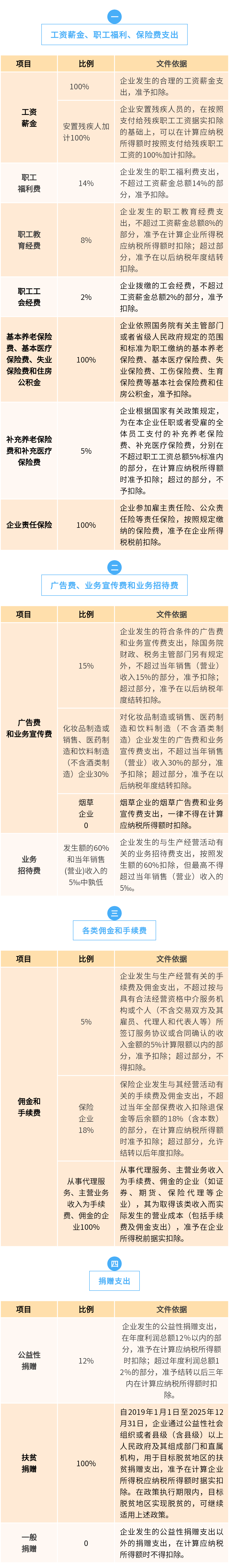

一文梳理企业所得税常见费用税前扣除比例2023年度企业所得税汇算清缴正在进行中,企业所得税中的税前扣除比例太多记不清?别着急!一文梳理最新企业所得税税前扣除的各种比例,快点转发收藏吧~来源:中国税务报新媒体...

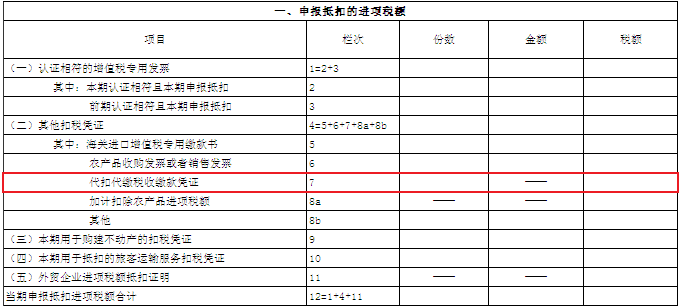

一文get增值税进项税额抵扣知识点问:我在为公司办理增值税申报纳税时,进项税额的凭证类型很多,有时候会搞错是否可以进行进项税额抵扣。如何进行判断呢?答:进项税额是指纳税人购进货物、加工修理修配劳务、服务、无形资产或者不动产,支付或者负担的增值税额。增值税进项税额正确进行抵扣非常重要,是否可以抵扣以及如何...

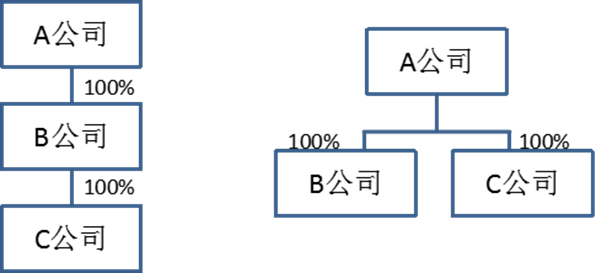

股权划转税务处理及涉税风险提示作者:杨金斗股权划转作为企业兼并重组的一种较新的方式,因其便捷、实用、税收成本低等特点,越来越多的集团企业通过股权划转来实现企业资源重整、结构优化,值得税务人员重点关注。本文以笔者近期调研的某集团企业股权划转为例,就股权划转中涉及的税种税务处理及税收风险进行探析。一、股...